Lancé en septembre 2015, Yomoni continue de publier de solides performances. La Fintech propose un service de gestion déléguée d’assurance-vie, PEA et comptes-titres placés majoritairement sur des ETF. Ce robo-advisor, qui vise 1 milliard d’euros sous gestion à l’horizon 2020, parviendra-t-il à percer en France comme l’a fait Betterment aux USA?

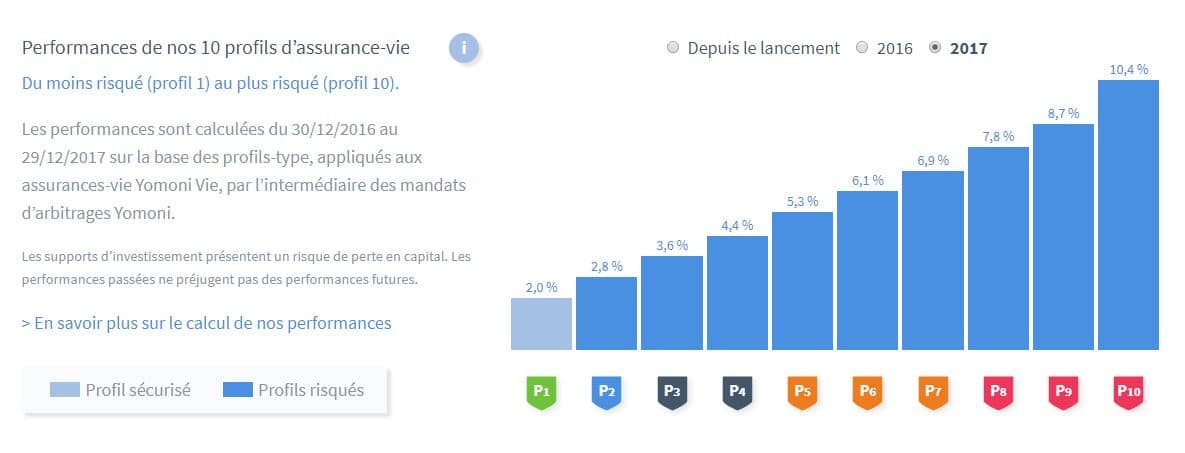

Yomoni affiche de solides rendements sur les années 2016 et 2017

Jusqu’à 8,5% de rendement sur un an, en fonction des profils de risque

Yomoni confirme la solidité de sa gestion, qui a fait profiter à ses épargnants :

- Jusqu’à +10,4% sur l’année 2017

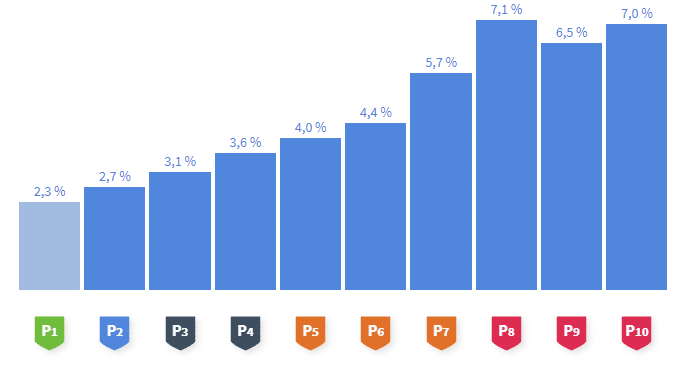

- Entre +2,3% et +7% sur l’année 2016

A noter que les profils 1 à 5 sont investis en partie (voire en totalité dans le cas du profil 1) sur le fonds euro Suravenir Rendement dont la performance pour l’année 2017 dont la performance a atteint 2% en 2017 contre 2,45% en 2016. Cette baisse est en ligne avec la moyenne du marché qui continue de souffrir d’un environnement de taux bas.

Si Yomoni a vocation à gérer vos placements en unités de comptes, vous pouvez tout de même opter pour une assurance-vie 100% garantie et investie intégralement sur le fonds euros.

Cependant si vous êtes là ce n’est pas pour ça, n’est-ce-pas ? En effet, l’intérêt du robo-advisors est d’arbitrer vos placements en UC en tout temps et selon les évolutions des marchés sans que vous n’ayez à vous soucier de rien ! Et de notre point de vue, Yomoni l’a bien fait en affichant une performance de +10,4% en 2017 pour un profil offensif !

Performances Yomoni sur l’année 2017

Performances Yomoni sur l’année 2016

Rendements sur la période du 31/12/2015 au 30/12/2016

Un robo-advisor qui gère bien la volatilité

Un excellent point pour notre robo-advisor : la volatilité est bien contenue même sur les profils les plus agressifs. Euh, c’est quoi la volatilité ? Sans rentrer dans les détails qui risqueraient d’égarer les moins matheux d’entre nous, la volatilité mesure le niveau de variation du portefeuille par rapport à sa valeur moyenne sur une période donnée. Un portefeuille très volatil connaîtra des variations importantes au jour le jour ce qui représente un risque… si vous décidez de sortir au mauvais moment. Ainsi, à performances égales, il faut privilégier des placements avec les volatilités les plus faibles.

Un moyen de mesurer le niveau de risque d’un portefeuille est de calculer son SRRI (Synthetic Risk and Reward Indicator) ; cette mesure est comprise entre 1 (pour les fonds les moins volatils) et 7 (pour les fonds les plus risqués).

- Profil 1 : SRRI 1

- Profils 2 à 4 : SRRI 3

- Profils 5 à 8 : SRRI 4

- Profils 9 et 41 : SRRI 5

A titre de comparaison, les trackers reproduisant le CAC 40 possèdent des volatilités autour de 15% sur les 3 dernières années (soit des SRRI autour de 5-6). Des fonds investissant sur les matières premières ou autres sous-jacents volatils peuvent atteindre des niveaux de volatilité de 50% (soit des SRRI de 7). Yomoni affiche des SRRI de 4-5 sur ses 3 profils les plus agressifs ce qui nous paraît tout à fait satisfaisant.

« Les performances sur nos douze premiers mois confortent notre processus de gestion à la fois quantitatif et discrétionnaire. Selon nous, les trois éléments générateurs d’une meilleure performance par unité de risque sont l’approche stratégique de long-terme, la recherche systématique de diversification et la priorité à la préservation du capital par une gestion des risques de court-terme »

« L’analyse des performances confirme sans surprise que l’essentiel de l’excès de performance vis-à-vis de l’indice de référence provient de l’allocation stratégique issue de nos modèles quantitatifs et que la moindre volatilité provient de nos décisions tactiques discrétionnaires. »

Une stratégie de gestion à la fois quantitative et discrétionnaire payante

Pour ceux qui sont encore réfractaires à l’idée de confier leur épargne à un robo-advisor, c’est à dire à des algorithmes, ne vous inquiétez pas ! Yomoni ne possède pas de super robot décidant des allocations de gestion de manière autonome et sans contrôle humain. En effet, l’équipe de gestion dirigée par Mourtaza Asad-Syed, ex responsable de la stratégie d’investissement à la Société Générale, s’appuie sur les données quantitatives fournies par leurs puissants algorithmes mais intègrent également leurs convictions dans les décisions de gestion.

Ces chiffres traduisent également la possibilité de gérer de manière performante des portefeuilles en s’appuyant sur des ETF. Ces trackers possèdent deux gros avantages: des niveaux de frais très bas (0,15-0,3%/an) et une cotation en continue. En effet, la plupart des OPCVM ne cotent qu’une fois par jour et affichent des frais autour de 2%/an en moyenne.

D’après le communiqué de presse, chaque profil de gestion a bénéficié d’une réallocation mensuelle et d’environ 120 opérations d’arbitrage. Yomoni a sélectionné une quarantaine d’instruments différents parmi plus de 3 000 analysés.

Yomoni vise 1 milliard d’euros en 2020 et d’atteindre 10 000 clients en 2018

La FIntech maintient ses objectifs de collecte, certes ambitieux mais si les résultats continuent d’être au rendez-vous, c’est réalisable. Aujourd’hui, Yomoni a séduit 2 000 clients pour 15 millions d’euros sous gestion. Cela représente donc un encours moyen de 4 000€/client ce qui est assez faible. D’après le président, Sébastien d’Ornano, « C’est lié d’une part au fait que beaucoup de gens sont venus tester le service et ont mis le minimum et, d’autre part, au fait qu’on n’en est encore au début des reversements. Nous avons en effet 50 à 60% de nos clients qui font des reversements. C’est ce qui va nous permettre d’atteindre voire de dépasser les moyennes du secteur. »

80% des clients sont investis à 100% en unités de compte

Les clients de Yomoni sont majoritairement des trentenaires et quadragénaires investissant sur le moyen ou le long terme. Ainsi les profils de gestion les plus sollicités sont les profils 6 à 9, donc équilibrés à offensif. En termes d’allocation, 80% des clients de Yomoni sont investis à 100% en unités de compte. Cependant, dans le cas de projets à moyen terme les clients optent plus pour des profils moins risqués. A noter que Yomoni a récemment lancé son offre multicompte permettant de placer son épargne sur plusieurs profils.

Cette option peut s’avérer très pertinente afin de séparer un placement long terme pour la retraite et un placement moyen terme pour un projet immobilier par exemple.

Par ailleurs, les jeunes fintechs comme Yomoni souffrent d’un deficit d’image et de notoriété que leurs budgets communication ne permettent pas de combler. Certes la campagne de « meme » dans le métro parisien avait fait grand bruit mais elle restait très ciblée et temporaire. Yomoni a levé 8,5m€ quand Betterment, le robo-advisor leader américain, a levé 205 millions de dollars depuis sa création ! Cependant, la fintech a la chance d’avoir comme actionnaire de référence le Crédit Mutuel Arkéa qui devrait naturellement participer aux futurs tours de table !

Profitez de notre code Promo, Yomoni !