Devenir millionnaire avant la retraite est un objectif qui peut paraître irréaliste. Pourtant, en épargnant consciencieusement de manière régulière, il est possible d’atteindre le million d’euros avant sa retraite, et ce, sans avoir un salaire mirobolant, ni monté d’entreprise ou pris des risques exceptionnels. Explications avec calculs à l’appui.

Le secret de l’épargne pour devenir millionnaire

Pour pouvoir avoir un million d’euros (que ce soit en liquidités, en patrimoine ou encore en actif financier) avant d’arriver à la retraite, le moyen le plus sûr et le plus simple est d’épargner le plus consciencieusement possible… mais épargner ne veut pas dire forcément se priver. Mettre de côté 15% d’un salaire d’environ 2 000€ peut suffire !

Est-il possible de devenir millionnaire avec un salaire dans la moyenne ?

C’est une question que beaucoup se posent. Précisons qu’en France, le salaire moyen est de 28 080€ nets par habitant et par an, soit 2 340€ net mensuels (données Insee 2017). Mais cette moyenne est tirée vers le haut par un petit nombre de très gros salaires, le salaire médian est donc plus représentatif : il est de 1 845€ nets. Cela signifie que la moitié des Français gagne moins, et l’autre moitié gagne plus.

Comme nous allons le voir, un salaire médian peut être suffisant pour devenir millionnaire avant 60 ans. La clé, c’est la discipline et la patience : il faut s’en tenir à son plan d’épargne et être capable de suivre une stratégie sur plusieurs dizaines d’années !

Mais cela ne serait pas possible sans l’effet vertueux de l’effet « boule de neige » des intérêts composés. Rappelons que ce mécanisme provient du réinvestissement des intérêts et des dividendes dans le capital de départ. Ainsi, même si le taux de rendement reste fixe, le capital augmentera de manière exponentielle en générant toujours plus d’intérêts.

|

Le secret : commencer à épargner le plus tôt possible Même si, lorsqu’on a vingt ans, il peut être difficile de se projeter 20 ou 30 ans dans le futur, investir tôt a deux avantages conséquents. D’abord vous entamerez plus rapidement l’effet « boule de neige » des intérêts composés. Ensuite, l’horizon long terme vous permet d’augmenter le rendement de votre patrimoine à risque constant ; il suffit pour cela d’investir en bourse en multipliant de manière constante les points d’entrée sur le marché. |

Avant d’entrer dans les détails, voici une sélection des meilleurs placements pour votre épargne :

Combien épargner mensuellement pour devenir millionnaire ?

Il est recommandé d’épargner tous les mois, dès la première année de travail, pour espérer faire fructifier son argent en profitant rapidement des intérêts composés. Pour savoir combien épargner pour arriver au million d’euros avant la retraite, il faut prendre en compte trois éléments :

- Votre capacité d’épargne. A noter que les Français épargnent en moyenne 15% de leur salaire, mais ce pourcentage varie énormément en fonction de nombreux critères.

- Le rendement que votre épargne peut générer. L’enjeux pour l’épargnant est de trouver des placements rémunérateurs pour un risque maîtrisé.

- L’horizon de placement : si vous être quadragénaire, vous avez moins de temps devant vous que quelqu’un au début de sa vie active, il faudra donc faire un effort d’épargne plus important

Nous vous présentons sur le tableau suivant le nombre d’années nécessaires pour atteindre le million d’euros en fonction de la somme épargnée et du pourcentage de rendement par an. Plus le taux est haut, plus vous profiterez des intérêts composés. Attention, ce tableau est donné à titre indicatif ne prend pas en compte les effets négatifs sur le patrimoine, comme l’imposition ou l’inflation. De plus, un taux élevé est associé à des risques de pertes élevées également.

| Épargne mensuelle pour arriver au million | ||||||||

|---|---|---|---|---|---|---|---|---|

| Taux de rendement | 250€ | 350€ | 450€ | 600€ | 800€ | 1 000€ | 1 200€ | 1 500€ |

| 1,5% | + de 85 ans | + de 85 ans | + de 85 ans | + de 75 ans | 63 ans | 54 ans | 47 ans et demi | 40 ans et demi |

| 2,5% | + de 85 ans | + de 75 ans | 69 ans | 60 ans | 51 ans | 45 ans | 40 ans | 35 ans |

| 4% | 66 ans et demi | 59 ans | 69 ans | 60 ans | 41 ans et demi | 36 ans et demi | 33 ans | 29 ans |

| 6% | 51 ans | 45 ans et demi | 41 ans et demi | 37 ans | 33 ans | 30 ans | 27 ans et demi | 24 ans et demi |

| 8% | 41 ans et demi | 37 ans et demi | 34 ans et demi | 31 ans | 28 ans | 25 ans et demi | 23 ans et demi | 21 ans |

(En vert, vous trouverez ce qui est faisable avant la retraite, en comptant un maximum de 43 années de travail).

Le but avec ce tableau est d’avoir une vue sur le futur et l’épargne que vous pourriez vous constituer en faisant preuve de régularité. Même si vous n’arrivez pas au million, épargner consciencieusement vous permettra d’avoir une vie confortable arrivé à la retraite. Bien évidemment, rien n’est figé : les revenus augmentent souvent avec le temps. Ainsi, si capacité d’épargne augmente, le temps nécessaire à épargner diminuera.

La question maintenant est : comment atteindre des rendements aussi importants que 7 ou 8% ? Plusieurs possibilités existent : la bourse et l’immobilier.

Placer son épargne dans la bourse et l’immobilier pour obtenir le meilleur rendement

Vous aurez beau économiser des milles et des cents, si vous les laissez dormir sur un livret de type Livret A comme pourrait vous conseiller votre banquier, vous mettrez un temps fou avant d’atteindre le million… En effet, aujourd’hui, le taux du Livret A est à 0,5% par an, ce qui ne couvre même pas l’inflation !

Pour obtenir un rendement supérieur à 5%, il vous faudra investir dans des classes d’actifs rémunératrices. Parmi les classes d’actifs les plus rémunératrices à ce jour, on retrouve la bourse et l’immobilier, qui sont accessibles au grand public.

Investir en bourse : le secret pour devenir millionnaire

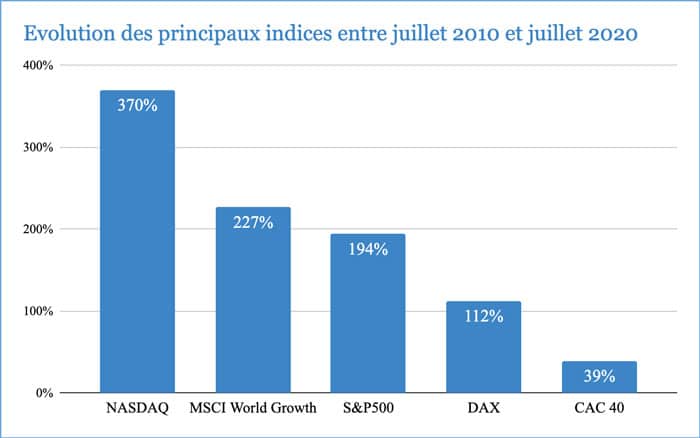

Comme vous allez le voir sur le graphique plus bas, la bourse est l’un des placements les plus rémunérateurs : Depuis sa création, le CAC 40 réalise une performance annuelle de 8,5 % par an en moyenne (9,4% avec dividendes réinvestis), hors crise du Coronavirus. Pour investir sur un indice comme le CAC ou le MSCI World Growth (qui a, lui, grimpé en moyenne de plus de 11% par an depuis sa création), on utilise des ETF, ou Trackers, qui reproduisent l’indice et permettent d’investir sans avoir à acheter chaque action individuellement. Si vous aviez investi en bourse via des ETF sur les cinq marchés du monde entier ci-dessous, découvrez sur notre graphique ce que cela vous aurait rapporté par an (attention, il n’intègre pas les dividendes réinvestis) :

À noter que le CAC 40 est plus bas car c’est l’indice qui se remet le moins bien de la crise du coronavirus : au moment de l’écriture de cet article, il n’avait toujours pas récupéré (avant la crise, il était à +75% environ) alors que le NASDAQ, lui, avait rattrapé ses pertes et continuait à croître de manière quasi normale.

Le graphique présente la performance sur dix ans, voici celles par années en moyenne :

- NASDAQ : 16,74% par an

- MSCI World Growth : 12,58% par an

- S&P500 : 11,39% par an

- DAX : 7,80% par an

- CAC40 : 3,35% par an

Ainsi, cela nous apprend que si vous aviez investi à parts égales dans ces 5 indices via des ETF, votre portefeuille aurait grimpé de 10,37% par an en moyenne, sans compter les dividendes, et ce, malgré la crise du Coronavirus.

L’immobilier locatif peut générer entre 5% et 10% de rendement

La Pierre est un placement populaire en France. Il existe de nombreux moyens d’y investir ; ici nous nous intéresserons aux placements qui demandent peu (voire pas) de gestion de votre part.

Par conséquent, nous ne retenons pas les investissements en direct de type acquisition d’une résidence principale ou investissement locatif classique (même si être rentier peut être un moyen efficace pour devenir millionnaire, cela est trop compliqué pout être développé ici). Nous nous intéressons plutôt aux fonds d’investissement tels que les SCPI et les placements du type crowdfunding immobilier (nous y reviendrons plus bas dans l’article).

Le rendement de ces placements varie :

- Entre 5% et 6% de rendement annuel pour de la SCPI

- Entre 7% et 12% de rendement annuel pour du crowdfunding immobilier

Ces rendements (qui s’entendent nets de frais de gestion) peuvent varier à la hausse ou à la baisse selon les conditions de marché ; rappelons en effet que l’immobilier est un marché cyclique. Mais en règle générale, c’est la fourchette de rendement que vous pouvez attendre sur ce type de placement.

| Peu de classes d’actif présentent un rendement de 7 ou 8% … C’est pourquoi certains placements peuvent même être des arnaques ! Évitez de placer votre argent dans des placements exotiques, comme le vin, l’art ou même les diamants qui n’ont pas de cours officiel, et pour devenir millionnaire, concentrez-vous sur des investissent qui ont fait leurs preuves, comme la bourse ou l’immobilier. |

Comment équilibrer risque et profit sur le long terme ?

On l’a compris, les placements les plus rémunérateurs sont aussi les plus risqués… D’où la mauvaise réputation de la bourse. Pourtant, en investissant sur un panel d’actions via des trackers, aussi appelés ETF (Fonds négocié en bourse), reproduisant par exemple le CAC 40, le S&P 500 ou le MSCI World Growth, le risque est moindre puisque la courbe sera lissée, et vous profiterez de la montée globale de la bourse. De plus, le but n’est pas de mettre tous vos œufs dans le même panier : l’immobilier, par exemple, permet de diversifier ses actifs en gardant un assez bon rendement, tout en gardant toujours une épargne de précaution, idéalement de 2 mois de salaire, sur votre livret A, en cas de coup dur.

Nous allons maintenant détailler les trois solutions d’épargne que nous recommandons pour un bon rendement, qui permettra de multiplier les chances d’être millionnaire avant 60 ans.

Quels placements choisir pour investir et devenir riche avant l’âge de la retraite ?

Le compte-titre ou le PEA

Pour pouvoir investir dans les marchés financiers, vous aurez besoin d’ouvrir un compte-titre ou un PEA (Plan Epargne en Actions). La différence entre les deux placements est principalement la fiscalité, puisque le compte-titre ordinaire ne vous fera pas bénéficier d’avantage fiscal contrairement au PEA, comme nous l’expliquons dans notre article dédié à l’investissement en bourse. Pour faire votre choix, vous pouvez consulter notre comparatif des meilleurs comptes-titres ou notre comparatif des meilleurs PEA. À noter qu’il est également possible d’accéder aux actions d’entreprises via une assurance-vie, que nous détaillons plus bas dans l’article.

Comment investir en bourse quand on est débutant ?

Voici quelques conseils pour optimiser votre portefeuille et maximiser vos chances d’arriver à des rendements élevés :

- Lisser vos entrées sur le marché. Ainsi, vous profiterez autant des phases de marchés sous valorisées que celles sur valorisées. Vous pouvez par exemple appliquer cette stratégie en investissant chaque mois vos économies en bourse, en suivant une feuille de route des valeurs que vous souhaitez acquérir, et à quel prix maximum. Votre portefeuille sera moins bousculé par les variations du marché.

- Investir dans des trackers (ETF). Ce conseil s’adresse cette fois aux moins connaisseurs des marchés où à ceux qui n’ont pas beaucoup de temps à y consacrer : investir dans un panier d’actions, appelé ETF ou trackers, vous permettra de parier sur la croissance des marchés du monde entier comme le CAC40 ou le S&P500 en une fois.

- Gardez vos positions sur le long terme pour profiter des dividendes. Il peut être tentant de revendre une action lorsqu’elle a beaucoup grimpé, ou, au contraire, lorsqu’elle vient de chuter. Pourtant, la garder sur le long terme est toujours une stratégie payante grâce aux dividendes des entreprises, qui peuvent parfois atteindre 10%. Vous pouvez même rechercher quelles sociétés reversent le plus de dividendes et investir dans celles-ci.

- Ne tentez pas de faire du swing trading. Cela consiste à garder ses positions pour quelques jours, puis revendre pour encaisser ses gains… Mais cela pourrait vous faire louper des opportunités. En effet, si vous revendez car la valeur est à la hausse, mais qu’elle continue ensuite de grimper, vous allez être obligé de racheter plus cher. Le swing trading ne s’adresse qu’aux professionnels aguerris.

- Enfin, et c’est le plus important, sachez dans quoi vous investissez. Si vous décidez de ne pas investir sur un indice ou un ETF, vous allez devoir choisir sur quelles sociétés miser individuellement. Il faudra donc bien se renseigner sur des sites spécialisés comme celui de Boursorama pour déterminer si la valeur de la société a des chances d’augmenter, et non acheter au hasard.

Les assurances-vie pour bénéficier d’un avantage fiscal

Une assurance-vie est une enveloppe permettant d’investir son épargne sur plusieurs types de placements financiers, les Fonds euros (au capital garanti) et les Unités de compte (actifs financiers), pour la faire fructifier. En cas de décès de l’épargnant, l’assurance vie sera transmise à un ou plusieurs bénéficiaires de son choix (conjoint, enfant, ami, etc.) déterminés à l’avance. Mais cela ne signifie pas que l’assurance-vie est réservée aux séniors !

En réalité, c’est un très bon moyen pour se constituer une épargne sur le long terme en diversifiant ses actifs et en profitant d’une fiscalité plus avantageuse. Ainsi, ce placement « couteau suisse » peut parfaitement convenir lorsqu’on vise le million d’euros, mais qu’on veut garder une partie de son enveloppe en Fonds euros, qui assure le capital.

Pour les personnes souhaitant investir en bourse, mais qui ne s’y connaissent pas assez, les Robo-Advisors peuvent être une bonne option : ils vous permettront d’investir dans les marchés financiers même si vous n’avez pas les connaissances nécessaires grâce à la gestion pilotée.

Comment choisir son assurance-vie ?

Le choix de la société dans laquelle vous placerez votre épargne pour devenir millionnaire est crucial, car cela peut grandement influer sur votre rendement. De nombreux établissements proposent des assurances-vie, comme Yomoni, Placement Direct ou Nalo, mais aussi des banques en ligne comme Bforbank, Boursorama ou un établissement bancaire classique. Pour faire votre choix d’assurance-vie, il faudra regarder particulièrement :

- Les frais : encore trop d’assurances-vie prennent des frais sur versement ou des frais d’ouverture et de clôture du contrat, ce qui n’est plus acceptable en 2020. Une bonne assurance-vie ne facture que des frais de gestion autour de 0,6% par an sur les fonds euros et 0,7% sur les unités de compte.

- Les produits disponibles : un (voir deux) bon fond euros est essentiel, ainsi qu’un grand nombre d’unités de compte bien diversifiées (actions, OPCVP, ETF, SCPI…)

Vous pouvez consulter notre comparatif des meilleures assurances-vie 2020 pour faire votre choix. Il existe deux types de gestion pour une assurance vie : la gestion libre et la gestion sous mandat (ou pilotée).

Assurance-vie en gestion libre ou en gestion pilotée ?

Si vous choisissez l’assurance-vie en gestion libre, vous serez complètement autonome. Cela veut dire que vous choisirez vous-même comment répartir votre enveloppe entre Fonds euros et Unités de compte. Ce sera aussi à vous de faire les arbitrages tout au long de la vie du contrat. Pour l’équipe Jepargneenligne, Darjeeling est la meilleure assurance-vie en gestion libre, avec un bon Fonds euros et plus de 1 000 unités de comptes.

Si vous ne souhaitez pas vous occuper vous-même de vos placements, par manque de temps ou de connaissance, vous pouvez confier la gestion de votre contrat à un professionnel. Cela s’appelle la gestion sous mandat. C’est l’expert qui réalisera les arbitrages en fonction de l’évolution des marchés et en tenant compte de votre profil de risque. Aujourd’hui, la technologie de pointe peut également aider à orienter un portefeuille. Certaines assurances-vie utilisent ainsi des robots-advisors pour leurs entrées et sorties dans le marché. En gestion sous mandat, nous recommandons l’une d’elles : Yomoni. L’année dernière, ses rendements ont été de +7% à +28% selon les profils de risque, pour des frais à 1,6%, parmi les plus bas du marché.

Les SCPI : Sociétés Civiles de placement Immobilier

Les SCPI sont le meilleur moyen d’investir dans la pierre pour faire du rendement sans avoir à gérer toutes les contraintes qui vont avec. Ainsi, au lieu d’acheter un bien à gérer, vous achetez des parts d’une SCPI, une société civile de placement immobilier, aussi appelée « pierre papier », pour investir dans l’immobilier et toucher des loyers sans avoir rien à faire. En effet, la société de gestion prendra elle-même en charge la gestion des locataires, en contrepartie de frais de gestion déduits sur les loyers. Il existe environ 200 SCPI différentes regroupées en SCPI de rendement, SCPI de plus-value et SCPI de défiscalisation. Les tickets d’entrée se situent en général à 1 000€, mais comme pour l’immobilier locatif classique, il est possible de prendre un crédit immobilier pour investir en SCPI.

Ainsi, le taux de rendement moyen est de 4,40%, ce qui peut vous permettre d’investir dans des actifs plus sûrs si vous êtes averse au risque, tout en engendrant un bon rendement. Découvrez notre classement des meilleures SCPI pour aller plus loin.

Le crowdfunding immobilier pour obtenir 8% à 10% de rendement

Une solution à laquelle on ne pense pas souvent est le financement participatif immobilier (appelé aussi crowdfunding immobilier). Ainsi, un promoteur fait appel au grand public pour le financement d’une construction immobilière. Vous placez de l’argent que vous avez en surplus (car il sera bloqué le temps de la construction, généralement 2 ans) et lorsque le projet s’est concrétisé, vous récupérez votre investissement ainsi que 8 à 10% d’intérêts voir plus, ce qui est très intéressant quand on veut devenir millionnaire. C’est donc une très bonne alternative pour investir dans la pierre tout en donnant du sens à son épargne. Attention, il faut tout de même bien choisir le projet dans lequel investir, car si le promoteur rencontre de graves difficultés, les investisseurs peuvent avoir des difficultés à retrouver leur argent.

Des plateformes spécialisées comme Homunity, notre préférée, car elle mène une sélection drastique des projets, mettent en relation des promoteurs et des particuliers pour lever les fonds nécessaires. Si vous n’êtes pas familier avec ce type de placement, nous vous invitons à consulter notre guide complet sur le crowdfunding immobilier.