Bien gérer son épargne, c’est savoir où placer son argent

L’importance de savoir comment placer son argent

La bonne répartition de l’épargne est un concept important dont le but est d’obtenir un patrimoine optimisé, c’est-à-dire le plus performant possible compte tenu de sa situation. En pratique, il consiste à placer son argent dans les placements les mieux adaptés et les plus performants.

Détenir un patrimoine optimisé permet de faire fructifier son capital, augmenter son rendement et par conséquent améliorer son niveau de richesse et sa qualité de vie. En effet, sur une longue période, une rentabilité un peu plus élevé entraîne mécaniquement une hausse significative des revenus du patrimoine.

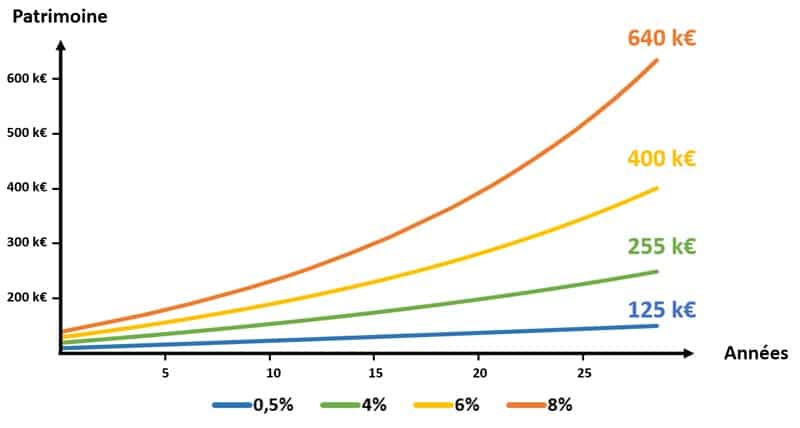

Pour s’en rendre compte, prenons un capital initial de 25 000€ avec une épargne mensuelle de 250€. Au bout de 30 ans, le capital sera de :

- 125 k€ générant un taux de rendement du patrimoine de 0,5% (le taux du Livret A)

- 255 k€ à un taux de 4% (ce qu’on peut attendre d’un patrimoine correctement diversifié)

- 400 k€ à un taux de 6% (ce qu’on peut attendre d’un patrimoine bien optimisé et dynamique)

- 640 k€ à un taux de 8% (dans le cas d’un patrimoine offensif)

Voici ce que cela donne sur un graphique :

Vous remarquez que la courbe devient plus pentue avec les années (le patrimoine augmente plus rapidement) à mesure que le taux de rendement est élevé. Cela est dû au mécanisme des intérêts composés : les intérêts de chaque période s’ajoute au capital et porteront intérêts à leur tour.

Malheureusement, en France, « où placer son argent ? » est une question qui frôle le tabou et peu de gens s’y intéressent. Résultat : de trop nombreux épargnants disposent d’un patrimoine sous-optimisé.

Voici les 3 écueils les plus courants chez les épargnants français :

- Investir son argent uniquement dans des placements bancaires sans risque. C’est la situation la plus répandue ; l’ennui est que ces placements rapportent rarement plus que 0,5% de rendement. Or, compte tenu de l’inflation (1,5% sur l’année 2019), ce choix ne fait qu’appauvrir l’épargnant

- Placer son épargne majoritairement en placements dynamiques. L’espérance de rendement sera certes plus élevée, mais cela se traduit mécaniquement par un risque important qui peut mettre en péril l’épargnant, en cas de crise boursière par exemple

- Placer son argent de manière trop importante dans des placements ne pouvant être débloqués facilement, par exemple l’immobilier. Un patrimoine peu liquide réduit la liberté financière de son propriétaire.

Ces erreurs sont courantes… Pourtant, une meilleure gestion peut grandement améliorer les revenus d’un épargnant sur le long terme.

Exemple d’un patrimoine bien diversifié

Afin que vous ayez un exemple concret, voici ce que pourrait être le patrimoine bien diversifié d’une personne ayant un profil épargnant équilibré et souhaitant affiner ses investissements pour préparer sa retraite :

- L’équivalent de 4 mois de salaire placé sur un livret d’épargne. Il s’agit d’un filet de sécurité pour couvrir les dépenses imprévues.

- 50% dans un fonds euros opportuniste garanti en capital

- 30% en assurance-vie principalement investi en unités de compte

- 20% investis dans l’immobilier par le biais de SCPI

Quelle rentabilité peut-on attendre de ce patrimoine ? La réponse dépend des placements qui auront été sélectionnés par l’épargnant. En effet, tous les placements ne valent pas ! Un bon fonds euros peut rapporter 2,5% de rentabilité alors qu’un fonds médiocre ne dépasse par les 0,5%.

Nous avons sélectionné les meilleurs placements, que vous découvrirez en fin d’article. Dans le cadre de cet exemple, optons pour un livret d’épargne chez la banque en ligne Monabanq, un fonds euros Allocation Long Terme disponible au sein du produit Bforbank Vie, une assurance-vie en gestion déléguée Profil de risques 6 chez Yomoni et une SCPI Epargne Pierre.

Voici la performance que ce portefeuille type pourrait avoir :

En 2019, ce portefeuille correctement diversifié dans les meilleurs placements aurait rapporté près de +6% à son propriétaire, ce qui lui permettrait de constituer sereinement son épargne retraite.

Maintenant que nous avons parlé de la nécessité de bien investir son patrimoine, nous pouvons entrer dans le cœur du sujet. Voici un guide pour bien placer son argent :

3 conseils pour bien investir son argent

Dans cet article, nous tenterons de vous aider à allouer votre patrimoine de manière saine et responsable, tout en tenant compte de votre profil épargnant, de vos projets personnels et de vos investissements futurs. Pour bien placer votre argent, voici 3 conseils que vous devriez suivre :

- Déterminez votre profil épargnant

- Catégorisez votre patrimoine selon l’horizon de placement

- Choisissez les meilleurs placements

Voyons ces points plus en détail :

Déterminer son profil épargnant pour mieux investir son argent

L’allocation de votre épargne doit se faire en tenant compte de vos projets, vos ambitions et votre aversion aux risques. En effet, un père de famille souhaitant financer les études de ses enfants ne doit pas placer son argent de la même manière qu’un jeune couple prévoyant d’investir dans l’immobilier ou qu’un senior préparant sa retraite et transmettre son patrimoine.

Réfléchissez à votre projet, puis établissez votre profil investisseur. L’idée est de savoir si vous êtes plutôt :

- Défensif. Vous êtes averse au risque et préférez avoir un gain potentiel peu élevé en contrepartie d’une perte potentielle quasi-nulle.

- Equilibré. Vous êtes prêt à prendre un peu plus de risque pour obtenir un meilleur rendement. Ainsi, si vous investissez par exemple 10 000€ sur 5 ans, vous seriez prêt à accepter une perte potentielle de 400€ pour un gain potentiel de 1 000€.

- Dynamique. Vous êtes moins averse au risque que le profil équilibré. Dans le même exemple que précédemment, vous seriez prêt à accepter une perte potentielle de 2 000€ pour un gain potentiel de 5 000€.

- Offensif. C’est le profil le plus agressif ! Typiquement, si votre investissement perd 10% de sa valeur en 3 mois, vous n’hésiterez pas à réinvestir pour profiter de cette opportunité de marché.

Il est important que vous vous posiez ces questions car cela orientera la manière dont vous allez investir votre capital.

Structurer son épargne selon l’horizon de placement

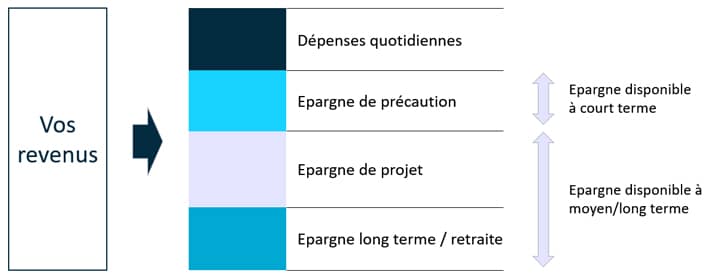

Rappelons que l’épargne est la partie de votre revenu qui n’est pas dépensée. Elle peut être catégorisée en 3 parties : horizon court terme (appelé épargne de précaution), moyen terme et long terme

L’épargne de précaution

Cet somme mise de côté est une réserve de sécurité destinée à faire face aux dépenses imprévues (frais médicaux, accident de voiture, etc.), ce qui vous éviterai de contracter un crédit à la consommation ou de puiser dans vos placements long terme dont le déblocage peut être difficile et coûteux. Cette protection doit vous être constituée en priorité ! Une épargne de précaution équivalent à 3 – 6 mois de salaire nous parait convenable.

L’épargne de moyen terme

Elle est constitué en vue de financer un projet futur de moyen terme : acquisition d’un appartement, d’une voiture, etc. Son horizon de placement vous permet de l’investir dans des supports risqués à plus fort rendement. Les fonds doivent pouvoir être récupérés sans difficulté et sans frais le moment venu.

L’épargne long terme

Il s’agit d’épargner en vue de la retraite ou d’un placement sur le très longue durée (plus de 10 ans). Elle vous permet d’investir dans des supports très dynamique et/ou peu liquides à fort espérance de rendement. Rappelons en effet qu’un horizon de placement lointain améliore le rapport rendement/risque.

Toute la difficulté consiste à bien diviser votre argent dans ces 3 compartiments. Une fois que cela est fait, vous choisirez les placements adaptés à chaque compartiment.

Bien diversifier son argent dans divers placements

Une fois que vous aurez déterminé votre profil de risque et catégorisé votre épargne, il vous reste à placer votre argent dans les différents placements. Gardez à l’esprit que la règle d’or pour bien investir son patrimoine est la diversification des placements. De cette manière, vous ne serez pas dépendant d’une seule classe d’actifs.

Voici les placements sur lesquels vous pouvez investir votre argent :

- Les livrets bancaires : Livret A, LDD, Super Livrets, etc. Ces supports monétaires ne rapportent presque rien, mais ont l’avantage d’être sans risque et disponibles à tout moment.

- Les fonds euros: accessibles via des assurances-vie, ces actifs gérés par des assureurs garantissent le capital placé et offrent de meilleurs rendements que les livrets bancaires

- Les titres d’entreprise: la performance des marchés actions sont parmi les plus élevés, en moyenne de 8% ; ils sont en revanche risqués et peuvent varier à la hausse comme à la baisse. Plutôt que d’investir dans quelques titres, nous conseillons d’investir dans un panier d’actions (les ETF sont parfaits pour cela).

- La Pierre: l’immobilier est l’un des placements préférés des français. Elle peut être accessible par différents moyens, le plus simple étant les parts de SCPI. D’aucuns pensent que la Pierre est sans risque, mais ce n’est pas exact : le marché immobilier évolue et peut connaitre des phases de hausse et de baisse.

- Les placements exotiques: ce sont des investissements dans des placements plus spéculatifs tels que l’or, les bijoux, les grands vins, les montres de luxe, les crypto-monnaies, etc. Leur part dans votre patrimoine devrait être limitée.

L’avantage de ces placements est qu’ils sont accessibles, relativement simples à comprendre et amplement suffisants pour dynamiser et diversifier le patrimoine de n’importe qui. Certes, il existe bien d’autres placements complexes (LMNP, Club Deal, FPS, FPCI) mais ces derniers sont surtout réservés à de très hauts patrimoines accompagnés par des experts (fiscalistes, experts-comptables) et à la recherche de solutions pour réduire leurs impôts.

Où placer son argent pour qu’il rapporte

La meilleure manière d’investir son argent

A la question de savoir où placer son argent, il n’y a pas de réponse universelle : l’allocation idéale de l’épargne dépend de nombreux critères tels que les projets personnels, le profil de risque de l’épargnant, ses besoins de trésorerie lié à son train de vie, etc. Quoi qu’il en soit, ayez toujours en tête que :

- Placer son argent sur une longue période dans des placements dynamiques est une stratégie payante

- Une bonne allocation du patrimoine permet d’obtenir le meilleur rapport rendement / risque

- Les placements grand-publics (assurance-vie, fonds euros, SCPI…) sont amplement suffisants pour la grande majorité des épargnants

Si la manière d’allouer son patrimoine est une décision personnelle, nous pouvons présenter des exemples de répartition en fonction du profil type :

| Type d'épargne | Profil Prudent | Profil Equilibré | Profil Dynamique | Profil Offensif |

|---|---|---|---|---|

| Epargne de précaution | 5 mois de salaire | 4 mois de salaire | 3 mois de salaire | 2 mois de salaire |

| Fonds euros | 60% | 50% | 25% | 15% |

| Actions | 20% | 30% | 40% | 50% |

| Immobilier | 20% | 20% | 30% | 30% |

| Spéculatif | 0% | 0% | 5% | 5% |

| Rendement 2019 | 6% | 7% | 8% | 10% |

Comment lire ce tableau ?

Compte tenu des rendements qu’on pu générer les différents supports, un profil Prudent a pu généré 6% de rendement en 2019.

Hypothèses

Pour le calcul des rendements 2019, nous avons retenus les hypothèses suivantes :

- Fonds euros : +2,5% de rendement en 2019, soit le taux qu’ont pu proposer de bons fonds comme Euro Allocation Long Terme ou Euro Swiss Life

- Actions : +15,7% de rendement. Nous avons en effet choisis comme référence le rendement généré par le gérant Yomoni sur son profil dynamique 8 en 2019.

- SCPI : +5% de rendement, ce qu’on peut attendre d’une bonne Pierre-Papier

- Spéculatif : 0% de rendement. Nous préférons neutraliser la martingale de cette catégorie.

Comment j’ai placé mon argent ? Mon témoignage

J’aimerai maintenant vous présenter un cas concret : la manière dont je gère propre patrimoine. Je vais vous expliquer comment j’ai choisis d’allouer mes revenus, ce que cela a généré et les enseignements que j’en ai tiré. Ce témoignage sera mis à jour à chaque début d’année.

La gestion de mes avoirs a varié au gré de l’évolution de ma situation personnelle. A mes débuts dans la vie active, je disposais d’un capital de 5 000€ et d’un salaire de 2 fois le SMIC dont le tiers partait en loyer. J’avais alors un profil très prudent et plaçais ce que je pouvais dans des produits monétaires (livrets et fonds euros).

Aujourd’hui j’ai la trentaine, j’ai pu mettre de côté environ 70 000€, d’un crédit de 30 000€ et je gagne un salaire correct. Je ne suis pas propriétaire de ma résidence principale et ne souhaite pas le devenir avant au moins 5 ans. Je me suis marié récemment et souhaite fonder une famille, de ce fait je conserve une certaine aversion au risque. Mon profil épargnant se situe selon moi entre Equilibré et Dynamique.

Je sais qu’épargner efficacement est crucial, j’effectue régulièrement des versements sur quelques supports. Aujourd’hui, voici comment j’ai investi mon argent :

2 mois de salaire en livret bancaire

Cela me suffit amplement pour faire face aux dépenses courantes et aux imprévus. Même en cas de sérieux coup dur, cela me donne le temps de récupérer des liquidités depuis mes assurances-vie.

J’ai placé mon épargne de précaution dans un livret A à 0,5% chez BforBank.

35% en Fonds euros

J’ai ouvert l’assurance-vie Darjeeling pour accéder au fonds Euro SwissLife. J’apprécie ce support sans risque, notamment parce qu’il accorde systématiquement un bonus aux épargnants qui investissent en Unités de comptes. Plus la part en UC est importante et plus le bonus est élevé !

Je tiens tout de même à maintenir un minimum de sécurité, mon contrat est donc investie à 65% en fonds euros SwissLife et à 35% en UC peu risquée (monétaire euro court terme et obligations diversifiées). En 2019, tout cela m’a rapporté 2,6%.

35% en Assurance-vie Gestion Pilotée

Investir un tiers de mon patrimoine dans une assurance-vie à dominante Unités de compte me paraît acceptable. Mais pour investir convenablement en Bourse il est primordial d’avoir de bonnes connaissances techniques, suivre l’actualité financière de manière continue et finalement y consacrer beaucoup de temps.

J’ai donc confié cette tâche à Yomoni, un robo-advisor (gérant d’actif nouvelle génération). Son objectif est de maximiser le rendement de mon contrat tout en respectant mon profil de risque (j’ai opté pour un profil 6). Pour cela, il place mon épargne dans divers titres financiers (actions, obligations, indices, etc.) et arbitre en temps réel en fonction des fluctuations du marché. Et tout ça pour à des tarifs imbattables : 1,6% de frais de gestion par an !

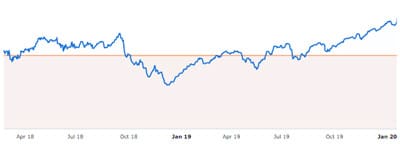

J’ai ouvert mon contrat en 2017. Yomoni avait réalisé de belles performances, jusqu’au moment où les marchés se sont effondrés fin 2018… Rappelez-vous, il s’agissait de la pire année pour les marchés depuis la crise de 2008 : le CAC 40 s’était effondré de 14% ! Mon contrat Yomoni Vie est subitement passé de +6% de rendement à -5%… Heureusement cette situation s’est vite rétablie comme vous pouvez le constater :

Yomoni a annoncé que son profil 6 a généré +11,1% de rendement en 2019. C’est vrai, sauf que dans mon cas je partais de -5%. Au final, j’ai réalisé +6,3% de rendement (net de frais de gestion et avant prélèvements sociaux).

30% en SCPI achetées à crédit

Même si je ne souhaite pas devenir propriétaire, je tiens à diversifier mes avoirs dans l’immobilier ! C’est pourquoi j’ai récemment acquis 30 000€ des parts de SCPI à crédit, remboursable sur 10 ans pour un taux de 1,6% hors assurance. L’intérêt de cet investissement par emprunt est que :

- Les loyers versés par les SCPI financent en partie le crédit

- Les taux d’intérêt de l’emprunt sont déductibles de l’impôt sur le revenu foncier

Les SCPI auxquelles j’ai investi rapportent en moyenne +5% de rendement.

|

Ma situation financière en résumé |

Choisir les meilleurs placements 2020 pour son épargne

Le livret bancaire : placement bancaire traditionnel

Pour votre épargne de précaution, le livret bancaire est certainement le mieux adapté. Proposée par toutes les banques, un livret bancaire est sans risque, disponible en quelques heures (un simple virement suffit pour récupérer les fonds) et offre une rémunération garantie.

Il existe 2 livrets bancaires :

1/ Les livrets réglementés dont les conditions et le taux d’intérêt sont fixées par l’Etat, ils sont donc identiques dans toutes les banques. Ils sont néanmoins limités à un par personne et ne peuvent dépasser un certain plafond. Les principaux livrets sont le Livret A, le Livret de Développement Durable (LDD) et le Livret d’Epargne Populaire (LEP)

2/ Les livrets non réglementés, également appelés « Super Livrets » ne sont pas contrôlés par l’Etat, chaque banque peut donc proposer ses propres conditions et taux d’intérêt… et surtout ils ont des plafonds très élevés (généralement plusieurs centaine de milliers d’euros, quand un livret A ne peut pas dépasser 22 950€). Leur rémunération est globalement assez proches de celui du Livret A, mais les banques en ligne n’hésitent pas à proposer des taux bonus valables plusieurs mois et des offres de bienvenue, ce qui permet d’obtenir un rendement intéressant ! Notez toutefois que ces livrets sont soumis aux cotisations sociales et à l’impôt sur le revenu, ce qui impacte négativement leur rendement.

Nous avons réalisé un comparatif des meilleurs livrets bancaires, dont voici le résultat :

Le fonds euros, l’alternative au placement sans risque

Il s’agit d’un support d’investissement disponible uniquement par le biais d’une assurance-vie. Il est l’un des placements préférés des français du fait de ses nombreux avantages, parmi lesquels :

- La garanti du capital : vous ne pouvez pas perdre l’argent investi. En revanche les performances peuvent changer d’une année sur l’autre

- L’épargne peut être récupérée à tout moment. La disponibilité est quasi-immédiate chez la majorité d’entre eux.

- Une fiscalité avantageuse que donne droit l’assurance-vie

- Une rentabilité intéressante pour un placement sans-risque

Nous avons réalisé une étude sur la performance des fonds en euros en 2020, et avons constaté que l’écarts des performances sont très importants ! Ainsi, certains fonds ont réalisé moins de 1% de rendement quand d’autres proposent plus de 2,5%.

Nous avons comparé une cinquantaine de ces supports sans risque les avons classés selon leurs performances, les frais de gestions appliqués, la qualité de l’assureur et du contrat d’assurance-vie où ils peuvent être logés. Voici les 2 meilleurs de notre palmarès :

L’assurance-vie en gestion libre, pour investir en unités de compte

L’assurancevie est l’outil idéal pour se constituer une épargne en vue d’un projet pour un horizon moyen terme (entre 4 et 8 ans). Et pour cause : elle offre une grande flexibilité, profite d’une fiscalité avantageuse, et votre capital n’est pas bloqué : vous pouvez récupérer facilement vos fonds sans pénalité. Le capital versé sur votre contrat d’assurance-vie peut être placé sur 2 types de supports :

- Des fonds euros que nous avons vu plus haut

- Des unités de compte (UC) : ce sont des supports plus risqués mais plus rentables. Il peut s’agir : d’actions, d’OPCVM, d’ETF…

Pour récupérer l’argent logés dans un contrat d’assurance-vie, vous pouvez simplement effectuer un rachat ou opter pour la sortie en rente, ce qui en fait un bon outil pour préparer sa retraite.

Il existe de très nombreuses assurances vie sur le marché. Nous vous recommandons de choisir un contrat :

- Sans frais. Fuyez les assurances vie qui applique des frais d’entrée/sortie, de versement, d’arbitrage… Privilégiez pour cela les contrats 100% en ligne !

- Qui donne accès à de nombreux UC diversifiés

- Qui donne accès à des bons fonds euro performants

Selon nous, les 2 meilleures assurances-vie en gestion libre sont :

L’assurance-vie en gestion sous mandat

Si vous ne pouvez ou ne souhaitez pas gérer votre portefeuille, nous vous recommandons de le confier à un professionnel. Des gérants comme Yomoni ou Nalo proposent de gérer votre portefeuille, en tenant compte de votre profil de risque. Ils se sont fait connaitre pour leurs tarifs très bas (1,6%/an tout compris) et surtout pour leurs excellents résultats : jusqu’à +23,7 % depuis le lancement de Yomoni (environ 3 ans) sur le profil le plus dynamique !

Les SCPI

Les SCPI (Société Civile de Placement Immobilier) permettent d’investir dans l’immobilier locatif et de recevoir un revenu régulier (loyers), sans avoir la contrainte liée à la gestion du quotidien (travaux, trouver des locataires, etc.). Les avantages que nous lui trouvons sont les suivants :

- Leur ticket d’entrée est très abordable : une part de SCPI vaut généralement entre 100€ et 1 000€ ;

- Elles réalisent de bons rendements, aux alentours de +4% et +6% ;

- L’argent est versé régulièrement, en général tous les trimestres ce qui en fait un excellent complément de revenu pour la retraite ;

- Elles permettent de diversifier son patrimoine dans l’immobilier locatif ;

- Certaines peuvent réduire l’impôt : il s’agit des SCPI fiscales, investies dans des biens immobiliers éligibles aux dispositifs fiscaux (loi Pinel, loi Malraux, etc.)

Si les SCPI sont idéales pour de l’investissement à long terme, nous ne les recommandons pas pour du moyen et court terme… notamment parce qu’elles sont peu liquides. Il est possible d’attendre plusieurs mois avant de pouvoir revendre ses parts) et qu’elles appliquent des commissions lors de la souscription et la revente. Nous pensons que les SCPI sont un excellent placement pour du long terme.

Notre conseil : diversifiez votre portefeuille en investissant dans plusieurs SCPI ayant des orientations différentes. En effet, la plupart ont des spécialisations géographiques (France, Allemagne..) et thématiques (immobilier de bureaux, de commerce, de santé, etc.).

Le crowdfunding immobilier : investir son argent à 8% – 10% de rendement

Investir dans un projet de construction immobilière de votre choix aux côtés d’un promoteur : le financement participatif immobilier est une excellente alternative pour investir dans la pierre tout en donnant du sens à son épargne.

Si vous n’êtes pas familier avec ce type de placement, nous vous invitons à consulter notre guide complet sur le crowdfunding immobilier. Rappelons en quelques mots que le financement participatif consiste, pour un promoteur, à faire appel au grand public pour le financement d’une construction immobilière. Des plateformes spécialisées mettent en relation des promoteurs et des particuliers qui, en plaçant de petits montants individuellement, peuvent lever collectivement des centaines de milliers d’euros.

Les rendements du crowdfunding immobilier sont très élevés : entre 8% et 10% de rendement annuel ! La contrepartie de cette rémunération attractive est que :

- L’argent est bloqué pendant toute la durée de l’opération qui dure généralement entre 1 et 2 ans

- Si le promoteur rencontre de graves difficultés (une faillite par exemple), les investisseurs peuvent avoir des difficultés à retrouver leur argent. Il est donc primordial de choisir un projet ayant toutes les chances d’aboutir.

Dans le guide complet évoqué plus haut, nous avons réalisé une étude comparative des plateformes de crowdfunding immobilier. Notre conclusion a été que la meilleure plateforme à ce jour est sans conteste Homunity. Créée en 2014 et filiale d’un grand groupe d’investissement français, Homunity est réputé pour la qualité de ses projets grâce à une sélection drastique qu’elle mène en amont: après un audit poussé et une validation par un comité d’experts indépendants, seuls 5% sont finalement proposés aux investisseurs. Par conséquent, sur près de 200 projets financés depuis sa création aucun n’a fait défaut. Pour en savoir plus, vous pouvez consulter notre étude : avis Homunity.

Investir en bourse directement sur les marchés financiers

Investir dans les actions des sociétés cotées est un bon moyen pour doper son rendement. Le potentiel de gain financier est élevé car, en plus des dividendes que vous recevez régulièrement, la variation des cours peuvent vous faire réaliser de belles plus-values. En contrepartie, la Bourse est associée à un risque important et peut même vous faire perdre votre capital de départ. C’est pourquoi nous recommandons :

- D’investir de l’argent que vous avez en « surplus » et dont la perte éventuelle n’impactera pas votre niveau de vie

- De diversifier convenablement votre portefeuille financier, de manière à réduire le risque

- Plus généralement, d’acquérir une bonne connaissance des marchés financiers et un minimum d’expérience avant de vous lancer

Pour accéder à la bourse, vous devez ouvrir un compte-titre ou un PEA chez un courtier. L’avantage du PEA est qu’il bénéficie d’un avantage fiscal à condition qu’il soit pas clôturé avant 8 ans et qu’il ne soit investit que dans des actions européennes.

Aujourd’hui, des courtiers en ligne proposent un accès à la Bourse à prix réduit. Pour découvrir les meilleurs d’entre eux, consultez notre guide :

Si vous n’avez pas de connaissance particulière et souhaitez tout de même dynamiser votre épargne en Bourse, le « trading social » est une solution. Le principe est simple : il consiste à copier les arbitrages d’autres traders chevronnés, ce qui le rend adapté aux personnes qui débutent en bourse.

eToro, l’un des premiers courtiers à s’être spécialisé dans le trading social, est devenu la référence dans ce domaine. Basée à Chypre, l’entreprise est d’ailleurs la seule de sa catégorie à être autorisé par l’AMF à officier en France. Pour en savoir plus, consultez notre guide complet :

Questions fréquentes

? Quels sont les placements qui rapportent le plus ?Sur l’année 2019, ce sont les actions d’entreprises qui ont le plus rapporté. Les performances des grands indices boursiers parlent d’eux-même : le CAC 40 à augmenté de +28%, le S&P 500 (l’indice basé sur les 500 plus grandes sociétés cotées américaines) s’est apprécié de +29% tout comme le MSCI World !

Pour profiter du marché action tout en maîtrisant le risque, nous vous recommandons d’ouvrir une assurance-vie pilotée par un professionnel de la gestion d’actif comme Yomoni.

? Quels sont les meilleurs placements en 2020 ?Voici selon nous les meilleurs placements en terme de rapport rendement / risque :

- Les SCPI de rendement. Les meilleures pierres papiers réalisent entre 5 et 6% de rentabilité chaque année

- L’assurance-vie investie majoritairement investie en unité de comptes. La performance dépend de la performance des UC sélectionnées.

- Les fonds euros. Un bon fonds réalise aux alentours de 2,5% de performance

Il existe bien d’autres placements, ces 3 supports méritent être considéré en priorité.

? Quand vaut-il mieux placer de l’argent ?Cela dépend du type de placement financier.

Pour alimenter un actif monétaire tel qu’un Livret d’épargne ou un fonds euros, vous pouvez le faire quand vous le souhaitez : théoriquement il n’y a de bon ou de mauvais moment.

En revanche, si vous investissez en action, le point capital est de maîtriser ses points d’entrée et de sortie. Dans l’idéal, il faut investir quand les marchés sont bas et retirer ses avoirs quand les marchés sont au plus haut.

Découvrez nos conseils pour bien investir en bourse.

? Où placer son argent quand on est jeune ?Les étudiants et jeunes actifs n’ont en général pas beaucoup de moyens. Le peu qu’ils gagnent doivent constituer en priorité un matelas de sécurité équivalent à 6 mois de dépenses courantes (logement, nourriture, etc.). Pour cela, un livret A ou un livret Jeune est idéal car les sommes placées sont disponibles à tout moment ; l’inconvénient est qu’il ne rapporte pas grand chose : entre 0,5% et 0,75%

Une fois ce matelas constitué, il est recommandé d’ouvrir une assurance-vie investie en fonds euros. Ce placement est sans risque et permet d’obtenir des performances intéressants, de l’ordre de 2,5%. De plus, le contrat d’assurance-vie bénéficie d’un avantage fiscal d’autant plus fort qu’il est ancien. En ouvrir un le plus tôt possible est le mieux !

Dès que leurs patrimoines seront suffisamment conséquents, ils pourront les diversifier dans davantage de placements.N’oubliez pas votre épargne retraite : il faut y penser très tôt ! En effet, l’Etat risque de ne pas assurer les droits à la retraite de tout le monde… Pensez à faire des versements pour cet investissement primordial !