Est-il réellement possible d’investir son argent sans prendre de risques ? C’est une question que beaucoup se posent, surtout lorsque l’on est assailli de publicités promettant des rendements élevés en un clin d’œil. Or, il n’existe pas (ou peu) de rendement sans risques. Dans cet article, nous démystifions la notion de « risque zéro » en investissement financier et explorons les façons de minimiser les dangers de perte… tout en restant rentable, bien sur ! Découvrez notre guide du placement sans risque, qui ira des bases de l’investissement et des risques, jusqu’aux conseils pour une approche plus sûre en passant par nos options d’investissements sans risques.

Pourquoi l’investissement est risqué par nature ?

Si vous êtes arrivés sur cette page dédiée à l’investissement sans risque, c’est certainement que vous débutez dans le placement de votre argent. Effrayé par les pertes possibles, vous êtes à la recherche d’un investissement qui vous rapportera beaucoup… En clair, vous vouvez investir… sans risque !

Malheureusement, autant vous prévenir tout de suite : ce genre de placement est rare. Tout investissement comporte un risque par nature ! Néanmoins, il existe quelques exceptions à cette règle. Plus bas dans l’article, nous allons vous présenter les investissements sans risques :

- Les livrets (Livret A, LEP, Livret Jeune, LDDS, PEL, CEL, Livret +, etc.)

- Les fonds euros (accessibles via une assurance-vie)

- Les comptes à termes

Ce sont là les seuls placements à la fois sans risque, disponibles (sauf pour le compte à terme) et (un peu) rentables. Si vous voyez un autre placement que ceux-ci présenté comme « sans risque », c’est peut-être une arnaque… Méfiance ! Investir sans risque n’est donc pas simple, et pour cela, revenons aux fondamentaux de l’investissement pour comprendre pourquoi.

Les bases de l’investissement

Investir consiste à allouer son capital dans des placements, dans l’espoir d’obtenir un rendement futur. Ce rendement peut se manifester de différentes manières : des intérêts pour les livrets et obligations, des dividendes pour les actions, ou encore des loyers pour des investissements l’immobilier – sans oublier la réappréciation des parts. Toutefois, il est important de comprendre que rien n’est gratuit en matière d’investissement, et trouver un placement sans risque qui soit rentable n’est pas aisé.

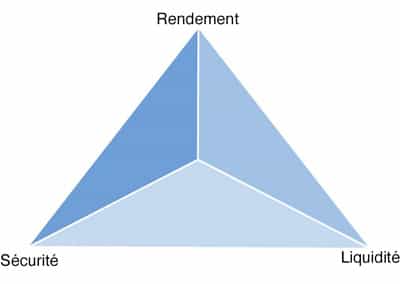

Ainsi, pour tous types de placements, il y a rarement du rendement sans risque… Voilà une règle capitale à retenir ! Les placements les plus rentables qui ne comportent aucun risques sont traditionnellement les livrets. Mais ils sont moins rentables que les autres, couvrant tout juste l’inflation (parfois même pas !) Plus l’appât du gain est grand, plus vous êtes exposés au risque pertes. Il s’agit d’un équilibre délicat, qui peut être illustré par la notion de triangle de l’investissement, qui met en tension rendement, risque et liquidité.

Le triangle de l’investissement

Voyons plus en détails le concept de triangle de l’investissement. Il explique la relation entre trois éléments clés de l’investissement : le rendement, le risque et la liquidité. Selon ce modèle, un investisseur ne peut optimiser que deux des trois sommets du triangle à la fois.

Si nous appliquons cette règle à notre recherche du meilleur placement sans risque, nous arrivons à une conclusion simple :

- Si un investissement est peu risqué et bénéficie d’une grande liquidité, il est probablement peu rentable : c’est le cas des livrets ou des fonds euros

- Si un investissement est peu risqué avec un rendement stable, pourrait manquer de liquidité : c’est le cas des comptes à terme

C’est pour cette raison que les livrets garantis par les banques sont généralement peu rentables. Les seules exceptions à cette règle sont les livrets réglementés par l’état, comme le Livret A, le LDDS et le LEP. Ceux-ci sont souvent plus rentables que les livrets + des banques, et sont donc à privilégier… sauf dans de rares exceptions comme les taux boostés.

Les types de risques en investissement

Mais concrètement, en quoi investir comporte des risques ? Pour comprendre la suite de l’article, il est impératif de comprendre les différents types de risques de l’investissement :

- Risques de prix : les fluctuations des prix d’actifs comme les actions peuvent avoir un impact majeur. On a plusieurs exemples d’effondrement de sociétés, parfois très grosses, qui ont anéanti la valeur des actions : Enron en 2001 qui a entraîné le plus gros scandale financier de la décennie, Wirecard en 2020 qui a également fait scandale en Europe à cause de manipulations de comptes… Heureusement, ces cas de faillite chez les grandes entreprises sont rares, mais cela arrive un peu plus chez les petites cotations, comme Navya pour ne citer qu’elle. Heureusement, ce risque se combat en diversifiant…

- Risques infrastructurels : les crises sur le globe, que ce soit sanitaire comme la Covid-19, ou géopolitiques comme la guerre en Ukraine ou les tensions entre la Chine et Taiwan, peuvent affecter les marchés et les investissements. En effet, les premiers jours du confinement, les indices boursiers ont chuté en moyennes de 20%. Mais ils ont rattrapé leur retard en quelques mois et cela s’est révélé être un bon point d’entrée. Ainsi, ce risque se combat en investissant régulièrement.

- Risque de liquidité : il concerne la facilité avec laquelle un actif peut être converti en argent liquide sans en affecter sa valeur. En clair, si le marché est trop petit, vous pouvez avoir des difficultés à vendre. Sont considérés comme peu liquides l’immobilier, qui met plusieurs mois à être vendu, ou les actions non cotées puisque le vendeur doit trouver lui-même un acheteur pour ses titres. Encore une fois, ce risque se combat en diversifiant.

- Risque de change : lorsque vous investissez dans une devise autre que votre monnaie nationale, vous êtes exposés à ce risque. En effet, comme les taux varient en permanence, ces fluctuations peuvent alors soit amplifier vos gains, soit diminuer votre rendement. Pour combattre cela, il existe des produits protégés de ce risque (comme des ETF) mais ils sont plus chers.

Ne soyez pas effrayés par cette liste, il existe plusieurs moyens de contourner ces risques. S’il n’y avait qu’un seul conseil à retenir pour investir en réduisant le risque, ce serait de diversifier : en investissant sur différents supports et différents secteurs, dans le monde entier et sur un grand nombre de produits, les risques de prix et de liquidité sont réduits. Nous allons voir tous les moyens qu’il existe pour diminuer le risque dans la partie suivante.

Comment investir sans prendre de risque ?

Entrons maintenant dans le vif du sujet : les moyens existants pour investir son argent sans risque.

L’épargne réglementée et les obligations

Les livrets d’épargne à taux d’intérêt fixe offrent la meilleure sécurité à ce jour. Ainsi, les investissements sans risques les plus connus sont l’épargne régulée, c’est-à-dire les placements dont le taux de rendement et les conditions sont déterminés par les autorités publiques. Parmi les plus populaires, citons le Livret A, le Livret de Développement Durable et Solidaire (LDDS), et le Livret d’Épargne Populaire (LEP). Le Livret Jeune est également régulé, bien que son taux puisse varier. Il existe aussi le Plan Épargne Logement et le Compte Épargne Logement. Ils sont couverts par un système de garantie des dépôts mis en place par l’État depuis 1999.

En plus des livrets, il existe aussi les fonds euro : accessibles via les assurances-vie, ils sont connus pour leur grande sécurité. Les fonds en euros sont généralement investis dans des actifs à faible risque, en majorité des obligations gouvernementales. Ils sont aussi investis dans des obligations d’entreprises à notation élevée, ou encore des prêts immobiliers. Grâce à cette allocation d’actifs conservatrice, les fonds en euros sont en mesure de fournir un rendement annuel garanti. Quoi qu’il arrive, vous ne perdrez pas votre argent en fonds euro.

Le point négatif des livrets et des fonds euros sont leur rendement : il est généralement très faible, encore plus chez les livrets non réglementés, auxquels il faut ajouter la flat tax de 30% sur tous les bénéfices. Ces placements sont donc plus de l’épargne pure plus que de l’investissement à proprement parlé…

La diversification comme rempart au risque

La diversification est l’une des meilleures stratégies pour réduire les risques. Cela signifie investir dans une variété d’actifs ou de marchés pour minimiser l’impact d’un mauvais investissement. Attention néanmoins, par nature, les investissements qui ne sont pas garantis par l’État sont au moins un peu risqués ; on ne parle donc là pas d’un investissement sans risque, mais d’un investissement au risque limité. Si cela ne vous dérange pas, vous pouvez poursuivre la lecture de ce paragraphe, sinon, passez directement à la partie d’après ou nous évoquerons les placements dit concrètement sans risque.

Pour se construire un portefeuille au risque limité (pas 100% sans risque), voici quelques conseils :

- Investissez dans le monde entier, et surtout pas dans une seule société ou un seul bien. Au niveau des marchés boursiers, nous vous conseillons ainsi de ne pas faire de stock-picking (choisir ses actions une a une) mais d’investir dans des ETF : ils répliqueront un indice choisi ou le cours un secteur d’activité. Pour limiter au maximum le risque, investissez ainsi dans un indice MSCI World : il réplique les cours boursiers du monde entier ! Nous avons écrit un guide dessus qui vous aidera à choisir votre ETF World. De plus, les ETF sont moins cher que les autres fonds, et moins de frais = moins de risques, puisque les frais grignottent votre rendement. Pour rappel, en investissant dans la bourse mondiale et en gardant ses placements impérativement plus de dix ans même en cas de krach, le risque de perte est quasi nul ! Tant qu’on ne vend pas, on n’encaisse pas ses pertes. Au niveau de l’immobilier, vous pouvez investir dans des SCPI diversifiées dans toute l’Europe par exemple, et en bureau comme en locatif.

- Investissez régulièrement, si possible tous les mois, peu importe le cours de la bourse. En effet, cela va lisser votre point d’entrée et diminuera encore plus le risque. En couplant cette stratégie à celle d’au-dessus, le risque de perte baisse encore ! Pour faciliter cette technique, vous pouvez programmer des versements automatiques en assurance-vie par exemple (l’assurance-vie vous permet d’accéder aux ETF comme aux SCPI).

- Diversifiez le type de placement : investissez non seulement en livret, ETF, en fonds euros, mais aussi en SCPI. Ainsi, si l’un des placements se porte moins bien, les autres compenseront ! Néanmoins, si votre but est d’éviter le maximum de risques, nous vous conseillons tout de même de prendre des précautions, par exemple de consulter l’indice de risque des ETF que vous choisissez et d’éviter des fonds trop technologiques (rappelez vous Navya qu’on a cité plus haut…) ou les emergings markets, qui sont plus risqués par nature, et de bannir d’autres placements comme le crowdfunding, même en diversifiant.

- Enfin, faites vos recherches ! Il est impératif de savoir dans quoi vous investissez et surtout, de comprendre ! Cela vous fera faire le tri et vous permettra de ne garder que les investissements dans lesquels vous avez vous-même confiance.

Où placer son argent sans trop de risque ?

Nous y voilà : après toutes ces explications, découvrons concrètement les placements sans risques que nous vous conseillons.

Les différents livrets : le placement sans risque n°1

Les livrets sont le placement sans risque par excellence. Voici une liste qui vous aidera à choisir votre ou vos livrets :

- Livret A : le Livret A est souvent le premier choix pour ceux qui cherchent à investir sans risque. Le taux d’intérêt est fixé par l’État et révisé périodiquement : actuellement, il est à 3%. Si l’inflation ou les taux continuent de monter, le rendement du livet A devrait suivre. Le plafond est fixé à 22 950 euros par personne. Les intérêts sont exemptés d’impôts et de prélèvements sociaux, et vous pouvez retirer votre argent à tout moment librement.

- Livret de développement durable et solidaire (LDDS) : similaire au Livret A, le LDDS est au même taux, mais avec un plafond de 12 000 euros. Les intérêts sont aussi exonérés d’impôts et de prélèvements sociaux ; généralement, on l’ouvre quand son Livret A est plein.

- Livret d’Épargne Populaire (LEP) : ce livret est réservé aux personnes ayant un revenu modeste (à l’heure de l’écriture de cet article, le revenu fiscal pour y avoir droit ne doit pas excéder 21 393 euros pour une personne) et offre un taux d’intérêt supérieur à celui du Livret A (6% en septembre 2023 !) Le plafond est de 7 700 euros. Si vous y avez droit, c’est clairement le livret à privilégier.

- Le Plan Epargne Logement (PEL) : très rentable par le passé, moins maintenant, c’est un produit d’épargne à long terme qui permet également d’accéder à un prêt immobilier à un taux avantageux. Le taux de rémunération est fixé à l’ouverture du compte et reste le même pendant toute la durée du plan, qui est généralement de 4 à 15 ans. Le taux est de 3,2 % pour les PEL ouverts à partir du 1er janvier 2023, et le plafond est de 61 200 euros.

- Les autres livrets + : parmi les livrets proposés par les banques, on trouve de tout. Habituellement, ils sont à 0,5 ou 1%, ce qui n’est pas très rentable… d’autant plus qu’on doit ajouter la flat-tax, puisque ce sont des produits non réglementés. Néanmoins, d’autres structures proposent des comptes rémunérés, sécuritaires et disponibles très intéressants, comme Freedom24. Ce courtier propose une rémunération de 2.5% sur son compte en euro ! Difficile de trouver mieux.

Les fonds euro des assurances-vie, pour investir sans risque

Comme vu plus haut, les fonds en euros sont des investissements garantis au sein d’une assurance-vie. Ils offrent un rendement modéré, généralement corrélé avec les obligations d’état puisqu’ils sont majoritairement investis dessus. Ces dernières années, ils un considérablemet baissés, mais dès 2022, avec la remontée des taux et de l’inflations, les fonds euros remontent peu à peu. En 2023, on devrait avoir des rendements autour de 2,5 à 3,5%, mais il est malheureusement difficile de savoir en avance quel fonds euro sera le meilleur. Nous avons écrit un comparatif des meilleurs fonds euros pour vous aiguiller.

Les comptes à terme, un bon placement sans risque

Comme leur nom l’indique, les comptes à terme offrent un taux d’intérêt fixe sur une période donnée. Comme les Livrets, ils ne sont pas risqués, mais sont bloqués pendant toute la durée définie. Le fait qu’ils soient bloqués vous offre généralement un meilleur rendement que les livrets classiques, mais attention à bien vérifier les conditions. Souvent, si vous souhaitez debloquer votre argent avant, vous perdez tous les intérêts, ce qui serait dommage. Vérifiez bien que vous n’avez pas besoin de cette somme avant de la bloquer !