Pour garantir sa stabilité financière, il ne suffit pas de mettre de l’argent de côté : il est crucial de sélectionner les meilleurs placements pour vos économies. Malheureusement, nombreux sont les Français qui se sentent déconcertés lorsqu’il s’agit de choisir parmi les différentes opportunités d’investissement. Entre comptes d’épargne, assurance-vie, fonds en euros, actions boursières, l’immobilier ou cryptomonnaies, le choix est grand. Notre article se propose de passer en revue les options d’investissement les plus performantes de 2023, afin de fournir un comparatif des meilleurs placements, basé sur le ratio rendement/risque.

Les meilleurs placements en résumé

Avant d’entrer dans le vif du sujet, voici en résumé les meilleurs placements en 2023 :

Épargner est devenu un réflexe pour un grand nombre de français. Mais une fois que notre épargne devient conséquente se pose la question de la manière de l’optimiser. Cela vous permettra de booster votre rendement et de faire croître votre capital bien plus rapidement qu’en ne faisant qu’épargner ! Dans cet article, nous verrons ainsi les meilleurs placements qui s’offrent à vous pour votre épargne. Mais auparavant, il nous faut parler d’un principe important : le triangle de l’investissement.

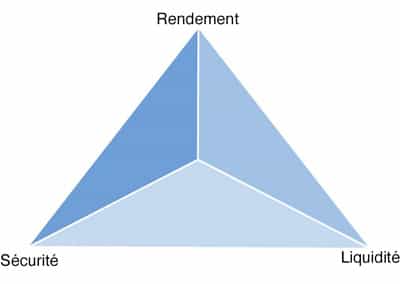

Comprendre le triangle de l’investissement pour choisir ses placements

Cette notion simple est importante à savoir pour bien choisir ses placements. Elle définit les trois pierres angulaires d’un investissement financier :

- Le rendement : le revenu que vous percevrez de votre investissement (plus-value, dividende, loyer…)

- La sécurité : le risque de perte en capital

- La liquidité : la rapidité avec laquelle vous pouvez récupérer son argent sans pénalité

La règle à retenir est qu’il n’est pas possible pour un vrai placement d’obtenir ces trois avantages en même temps. Opter pour l’un se fera nécessairement au détriment des deux autres.

Un placement doit donc s’analyser sous le prisme rendement/sécurité/liquidité. Par exemple :

- Un livret A est un placement sûr et liquide, mais peu rentable

- Le crowdfunding immobilier est un placement très rentable : jusqu’à 10% de rendement ! Mais il présente un risque de perte en capital (pouvant être drastiquement réduit si on choisit une plateforme sérieuse comme Homunity) et l’argent ne peut pas être récupéré avant la fin de l’opération qui peut durer 2 ans

- L’immobilier locatif est également un placement rentable, risqué (dégradation, impayés, cycle de marché) et peu liquide

- Une action d’entreprise est un placement liquide et potentiellement très rentable, mais présente un risque de perte en capital

Choisir les meilleurs placements revient donc à maximiser le rendement tout en minimisant le risque et l’illiquidité. Quoi qu’il en soit, il est important que vous connaissiez en amont votre profil de risque et votre horizon de placement.

Connaître son profil de risque

Le profil de risque dépend de nombreux paramètres : l’âge, la situation personnelle et patrimoniale, les objectifs personnels… et surtout la psychologie de l’épargnant. On distingue principalement les profils de risque suivants :

- Défensif : Vous ne supportez pas l’idée de pertes potentielles et préférez viser un gain peu élevé pour être certain de conserver votre capital et ne rien perdre.

- Équilibré : Vous êtes prêt à vous diversifier et à prendre un peu de risque sur une partie de votre capital pour booster votre rendement.

- Dynamique : Vous n’avez pas peur du risque et arrivez à accepter une perte potentielle plus importante pour viser de hauts rendements, tout en diversifiant dans de nombreux supports.

- Offensif : Vous ne visez que les hauts rendements, les marchés financiers ne vous font pas peur et vous ne craignez pas les baisses. Au contraire, vous les attendez pour pouvoir réinvestir encore plus. Vous ne gardez que le minimum en placement garanti !

Définir son horizon de placement : court, moyen et long terme

Il est important de segmenter ses avoirs en fonction des différents horizons de placement pour organiser ses investissements. Cela vous permettra de savoir quelle partie de votre épargne peut être placé sur du très long terme, ou au contraire être disponible rapidement. On détermine quatre horizons de placements :

- Le très court terme: vous pouvez avoir besoin de l’argent d’ici quelques jours à trois mois. Cela correspond à l’épargne de précaution, qui représente trois mois de salaire environ, qui doit être sûre et disponible immédiatement

- Le court terme : vous pouvez avoir besoin de l’argent dans trois mois à trois ans, par exemple en vue du financement d’un projet de voyage, la liquidité et la sécurité ne doivent donc pas être négligées

- Le moyen terme : vous avez entre trois et huit ans devant vous, par exemple avant de faire un achat de résidence principale ou de financer les études de vos enfants, vous pouvez donc vous permettre de prendre un peu plus de risques

- Le long terme : vous pouvez vous passer de cet argent pendant au moins huit ans, par exemple en vue de votre retraite, la liquidité n’est donc pas un problème !

Dans cet article, nous nous intéresserons à l’épargne de court, moyen et long terme, puisque l’épargne de précaution (ou très court terme) est placée sur le livret A pour sa disponibilité immédiate.

Comparatif des meilleurs placements financiers

Maintenant que vous avez sélectionné le risque que vous êtes prêts à prendre et le laps de temps que vous avez devant vous pour investir, vous pourrez ensuite sélectionner les placements les plus adaptés à votre profil.

Nous traiterons dans cet article les placements monétaires suivants, tout en gardant en tête que la clé d’un patrimoine bien investi est la diversification :

- Livrets bancaires

- Assurances-vie (en faisant la distinction entre fonds en euros et unités de compte)

- Titres d’entreprises en bourse

- ETF et CFD

- Crypto-monnaies

- SCPI (pierre-papier)

- Crowdfunding immobilier (bien que ce soit le placement le moins liquide de la liste)

Découvrez toutes leurs caractéristiques plus bas dans l’article.

En soi, le meilleur placement bancaire ou le meilleur placement financier n’existe pas : ce que vous devez chercher, c’est le placement le plus adapté à votre situation. Pour vous aider, voici un tableau résumant la grande majorité des placements disponibles pour votre épargne, leurs rendements potentiels, leurs risques et leur liquidité :

| Type de placement | Rendement annuel | Risque | Liquidité | Informations | |

|---|---|---|---|---|---|

| Livret (A, +, LDD ou Jeune) | Compte épargne | De 0,01% à 1% | Aucun | Totale | Les meilleurs comptes épargne |

| Compte sur livret | Compte épargne | De 0,1% à 2% | Aucun | Investissement bloqué de 1 à 8 ans au choix | Les meilleurs comptes à terme |

| Fonds en euros | Assurance-vie | de 1% à 2,8% Peut être boosté chez certains assureurs | Aucun Demande parfois un investissement | Totale Avantage fiscaux au bout de 8 ans | Trouver son fonds en euros |

| OPCVM | Assurance-vie ou bourse | Potentiellement élevé Très variable | De moyen à élevé Précisés par les spécialistes | Horizon long terme préférable | Tous les OPCVM |

| ETF | Bourse (assurance-vie parfois) | Potentiellement très élevé Très variable selon les domaines Exemple : 9,8% annualisés pour le MSCI World sur 10 ans | De moyen à élevé Selon la diversification, | Horizon long terme préférable Investissement bloqué 5 ans en PEA uniquement | Guide complet sur les Trackers |

| Tites d'entreprise | Bourse | Potentiellement très élevé Très variable selon les domaines Grande volatilité parfois | De élevé à très élevé Selon les entreprises | Horizon long terme préférable Investissement bloqué 5 ans en PEA uniquement | Tout savoir sur la bourse |

| Produits dérivés | Bourse | Potentiellement très élevé Très variable selon les domaines Énorme volatilité | Très élevé Possibilité de perdre plus qu'investi | Horizon court terme | Guide complet des CFD |

| SCPI | Pierre-papier | Environ 4% à 5% | Moyen | Peu liquide Horizon long terme à privilégier ! | Les meilleures SCPI |

| Crowdfunding | Financement participatif | Environ 5% à 6% | De moyen à élevé Selon le projet et la plateforme | Investissement bloqué de 1 à 3 ans généralement | Le crowdfunding et le crowdlending |

| Crowdfunding immobilier | Financement participatif | De 9% à 11% | De moyen à très élevé Selon le projet et la plateforme | Investissement bloqué de 2 à 3 ans généralement | Guide du crowdfunding immobilier |

| Cryptomonnaies | Cryptomonnaies | Potentiellement très élevé Très variable Énorme volatilité | Très élevé | Horizon variable | Tout sur les cryptomonnaies |

| Or | Physique ou papier | Moyen | Moyen Considéré comme valeur refuge | Horizon long terme |

À noter que les marchés financiers étant cycliques, les corrections de marchés surviennent plusieurs fois par an, c’est pourquoi le rendement des titres d’entreprises, des ETF, des OPCVM et des produits dérivés est difficilement mesurable. Tout dépend beaucoup du timing : comme on dit, il est préférable d’acheter au son du canon et de vendre au son du clairon. Mais c’est un exercice difficile en pratique, c’est pourquoi un investissement sur le long terme permet de lisser les risques.

Comment lire ce tableau

Il est l’heure de choisir vos placements, mais pour cela, il est nécessaire de lire le tableau correctement :

- La colonne rendement n’est pas celle à regarder en premier : la colonne risque est la plus importante, puisque si vous ne supportez pas le risque, vous éliminez d’emblée les catégories en rouge.

- Ensuite, c’est à vous d’apprécier quels types de produits vous intéressent en fonction du couple rendement/risque, mais aussi de la liquidité : si vous pensez avoir besoin d’une grosse partie de votre capital dans les mois à venir, vous devrez malheureusement éliminer un bon nombre de produits. Enfin, votre affinité avec la fiance ou l’immobilier entre aussi en jeu, puisqu’il faut toujours éviter d’investir dans quelque chose que l’on ne comprend pas.

À noter que, pour simplifier le tableau, nous n’avons pas parlé de la culture financière nécessaire, mais tous les produits boursiers à rendement élevés nécessitent de solides connaissances dans ce domaine avant de pouvoir les manier. N’hésitez pas à parcourir nos articles dédiés pour vous renseigner ou à vous former auprès de professionnels pour aller plus loin.

Quels placements pour votre portefeuille en fonction du risque ?

Si vous ne savez pas encore comment répartir votre portefeuille, voici un exemple (très simplifié) d’une allocation possible en fonction du profil de risque :

| Profil Prudent | Profil Équilibré | Profil Dynamique | Profil Offensif | |

|---|---|---|---|---|

| Livret A (à 0,5%) | 20% | 10% | 5% | 5% |

| Fonds euros (opportuniste à 2% net en moyenne) | 60% | 40% | 30% | 5% |

| Immobilier (SCPI à 4% net en moyenne) | 20% | 35% | 25% | 20% |

| Actions (ETF Monde à 12% net en moyenne par an) | 0% | 15% | 35% | 60% |

| Crowdfunding immobilier (à 10% net en moyenne par an) | 0% | 0% | 5% | 10% |

| Rendement net possible annualisé (avant impôt) | 2,1% | 4,05% | 6,32% | 9,1% |

Le rendement de ces portefeuilles types est annoncé net de frais, mais avant impôt, puisque tous les placements ne sont pas imposés de la même manière : cela oscille entre 17,5 et 30% pour les sommes en dehors du livret A et dépend de la situation de chacun ainsi que des enveloppes choisies, puisque certaines offrent des avantages.

Vous pouvez voir que cinq placements ont été privilégiés pour un portefeuille bien diversifié :

- Le livret A, qui offre une liquidité totale en cas de besoin, mais son rendement n’est que de 0,5% net

- Le fonds en euros (accessible via une assurance-vie), dont les avoirs peuvent être récupérés en quelques jours ou une semaine selon le contrat (idéal pour une épargne court à moyen terme), et qui offre un rendement de 2% net voire un plus pour les meilleurs

- Les SCPI immobilières (accessibles en direct ou via une assurance-vie) qui sont idéales pour diversifier son épargne dans la pierre et sur le long terme, les meilleurs atteignent 4,5% net de rendement voire peu plus pour la nouvelle SCPI Iroko Zen

- Les actions d’entreprises, ou plutôt les ETF pour un risque un peu plus maîtrisé et un investissement long terme : nous avons choisi un ETF Monde car c’est l’un des meilleurs ETF comme nous pouvons voir dans notre article dédié, offrant un placement diversifié et performant (les performances annualisées sont en moyenne de 14% sur 5 ans, avec les frais en moins, cela revient à plus de 12%) celles-ci sont accessible via plusieurs enveloppes : PEA, compte-titre, assurance vie, PER…

- Le crowdfunding immobilier pour les portefeuilles les plus offensifs, avec un rendement de 10% en moyenne : nous n’avons pas dépassé 10% du portefeuille, car c’est un placement très peu liquide puisque les sommes sont bloquées pendant 1 à 3 ans

- À noter que pour le portefeuille Offensif, nous aurions pu ajouter les cryptomonnaies ou les CFD, mais leurs rendements sont impossibles à prévoir, d’autant qu’avec certains instruments délicats comme les CFD, il est possible de perdre plus qu’investit… la prudence est donc de mise.

Maintenant que vous connaissez les meilleurs placements en 2021 pour votre épargne, nous allons détailler chacun d’entre eux dans la suite de l’article.

Les meilleurs placements pour investir en Bourse

En dehors du Livret A (ou livret jeune) recommandé pour une épargne de précaution, et du fonds en euros, qui est sans risque également mais avec un taux de rendement autour de 1,5 ou 2%, nous allons vous présenter en détail les meilleurs placements financiers pour votre épargne. Nous en distinguons trois différents : les placements en bourse, les placements immobiliers, et les placements atypiques.

La bourse est pour nous le meilleur moyen de doper le rendement de ses placements. Il s’agit d’acquérir des titres (actions) d’entreprises sur le marché boursier. Cela vous rend actionnaire et vous permet de bénéficier des dividendes, mais aussi de profiter de la hausse générale du marché. Sur ces vingt dernières années, dividendes compris, le CAC40 a rapporté en moyenne 8% par an !

Les actions d’entreprises

Il existe plusieurs manières d’évoluer sur le marché des actions en bourse : le scalping, le day trading, le swing trading et le stock-picking (trading de position) sont les plus connues.

- Les deux premiers sont destinés aux professionnels car nécessitent d’y passer ses journées, d’avoir de grandes connaissances et les outils adéquats, mais aussi de garder la tête froide et d’avoir de bons réflexes : il s’agit d’acheter et de vendre de nombreuses actions en quelques secondes, ou de garder une position une journée maximum en profitant des opportunités du moment pour le day trading. Le risque est assez important.

- Le swing trading consiste à identifier la tendance d’une action grâce à plusieurs outils techniques et de profiter des baisses pour acheter, puis des hausses pour vendre. Même si cela demande moins de temps (certaines positions sont gardées jusqu’à 2 semaines), il suppose d’avoir de bonnes connaissances des actions cycliques et des indications techniques du marché boursier. On ne conseille pas de s’y lancer sans au moins une formation et du temps devant soi.

- Le stock-picking consiste à acquérir des titres de sociétés soigneusement sélectionnés pour les garder sur le long terme : contrairement aux trois autres stratégies, celle-ci est accessible à tous. Elle permet de profiter des dividendes et de la hausse générale du marché sur plusieurs années et de limiter le risque en ayant un horizon de placement long.

Mais attention, investir dans les actions, même sur le long terme nécessite au préalable d’avoir quelques connaissances dans le marché boursier : comment sélectionner une action, quand acheter, quand vendre, quand couper ses pertes ou prendre ses bénéfices, que faire en cas de krach… tout cela ne s’improvise pas : vous pouvez commencer par consulter notre article expliquant comment acheter des actions.

Voici un résumé de nos conseils pour investir dans les actions :

- Votre portefeuille doit contenir au moins dix actions différentes pour être un minimum équilibré ; sinon, la baisse d’un titre vous impactera énormément

- Investissez dans des secteurs porteurs et des entreprises offrant un vrai produit innovant comme les nouvelles technologies, la santé, les énergies renouvelables, l’intelligence artificielle…

- Vous pouvez également investir comme un « bon père de famille » dans des actions françaises du CAC 40 qui ont fait leurs preuves sur le long terme : LVMH, Total, Air Liquide, Sanofi… (il ne s’agit bien évidemment pas de recommandations d’achat mais d’exemples, il faut se renseigner par soi-même avant d’investir)

- Enfin, vous devez être certain de la bonne santé financière de la société avant d’acheter des titres

Sans oublier la règle d’or en bourse : multiplier les points d’entrée et investir sur le long terme !

Nos courtiers préférés pour investir en bourse

Les ETF : des centaines d’actions en une fois

Vous n’avez pas envie de passer du temps à sélectionner des actions et à faire vous-même votre portefeuille, ou avez peur de faire un mauvais choix ? Pas de problème, il existe pour cela les ETF, ou trackers. Les ETF font partie de notre placement préféré pour investir en bourse, même en étant débutant. Pour rappel, les ETF sont des fonds d’investissement qui répliquent la performance d’un indice sous-jacent. Cet indice peut être de plusieurs natures :

- Un indice boursier

- Le cours d’un panier d’actions sectoriel

- Le cours de matières premières

Ainsi, les ETF sont l’idéal pour capter la performance de la bourse mondiale (via un ETF World comme nous en avons parlé plus haut dans notre exemple) ou encore un ETF CAC40 pour rester dans l’économie française. Il peut aussi vous permettre de suivre des sociétés de secteurs prometteurs, comme la santé, les nouvelles technologies ou les énergies renouvelables.

Pour rappel, sur le long terme (plus de huit ans) la bourse peut être très rentable : on considère qu’on peut doubler son portefeuille en moyenne en neuf ans, même en étant un débutant et uniquement via des ETF. Toutefois, avec le contexte actuel, nous vous encourageons à investir plus en cas de baisse du marché, tout en gardant en tête de ne pas vendre avant que vous ayez besoin de cet argent. Vous avez tout intérêt à garder vos positions plusieurs années !

Pour booster votre rendement, vous pouvez ainsi vous créer un portefeuille d’ETF en bourse en suivant nos conseils :

Les ETF étant une thématique qui intéresse de plus en plus nos lecteurs, nous avons publié récemment différents guides pour investir en ETF. Vous pouvez ainsi découvrir notre classement des meilleurs ETF CAC 40, mais aussi, pour ceux souhaitant investir dans la hausse mondiale des marchés, celui des meilleurs ETF World. Les entreprises propres se développant de plus en plus, vous avez également de nombreux choix pour des ETF Energie Renouvelables, ou encore des ETF respectant les critères ESG ou ISR.

|

Quelle enveloppe pour acheter des actions ? La bourse est accessible via un compte-titre, un PEA (Plan d’Épargne en Actions) ou un PEA-PME, mais également sur d’autre supports, comme certaines assurances-vie (que ce soit via des titres-vifs, des ETF et même des OPCVM) et évidemment sur le PER (Plan Epargne Retraite), qui est utile pour investir pour sa retraite et se constituer une rente tout en gagnent des avantages fiscaux. Vous pouvez consulter notre article pour comprendre les subtilités entre ces différents supports et enveloppes pour investir. Il existe aussi des robo-advisors, qui proposent d’excellentes gestion pilotée sur plusieurs placement comme les assurance vie ou le compte titre, comme vous pouvez le voir juste en dessous. |

Investir en bourse en gestion pilotée

Vous ne souhaitez pas gérer vous-même votre portefeuille en bourse même via des ETF et préférez faire confiance à un professionnel ? Cela devient beaucoup plus accessible aujourd’hui : vous pouvez avoir accès à des expertises de professionnels dès un investissement de 1 000€.

Notre coup de cœur ? Les robo-advisors. Il s’agit de sociétés de gestion qui se basent sur les nouvelles technologies pour appréhender la bourse. En effet, de nos jours, plus de 80% des échanges sur les marchés boursiers sont effectués par des robots ! Ainsi, les robo-advisors allient conseils de professionnels et robots pour viser le meilleur rendement possible. Ils proposent une gestion pilotée par profils allant de 1 à 10 en fonction du risque que vous êtes prêt à prendre, et sur différents supports comme un compte-titres, une assurance vie, un PEA ou plus récemment, un PER pour préparer sa retraite. Voici nos robots-advisors préférés :

Les meilleurs placements pour investir en immobilier

Les SCPI immobilières (ou immobilier pierre-papier)

Avec la bourse, l’immobilier est le secteur qui offre le meilleur rendement. Mais, problème : il est très cher, les conditions pour y accéder sont longues et la gestion prend beaucoup de temps. Pour accéder aux rendements de l’immobilier locatif sans les contraintes (travaux d’entretien, recherche des locataires, vacances locatives, etc.), il existe les SCPI : des Sociétés Civiles de Placement Immobilier.

Ainsi, ce sont les sociétés qui s’occupent d’acquérir les immeubles et de collecter les loyers, pour reverser ensuite tous les ans une part aux investisseurs, de 4 à 5%, voire parfois plus. Elles vont permettre ainsi de diversifier vos placements tout en prenant un risque raisonnable : en effet, en 2020, elles ont réussi à bien résister à la crise !

Les SCPI sont accessibles dans la plupart des assurances-vie, mais aussi en direct. Nous les recommandons pour un placement long terme de préférence, car elles sont peu liquides, mais ont l’avantage de verser des dividendes (intérêts) réguliers. À noter que si vous payez beaucoup d’impôts, il existe des SCPI spécialisées dans l’optimisation fiscale (notamment en s’appuyant sur la loi Pinel) qui vous permettront de diminuer vos impôts.

Le crowdfunding immobilier : le meilleur placement ?

Le crowdfunding immobilier est un placement qui se démocratise de plus en plus : cela consiste à prêter son argent à un promoteur immobilier pour qu’il puisse réaliser son projet de construction immobilière. En plaçant de petits montants individuellement, les particuliers comme vous et moi pouvons lever collectivement des centaines de milliers d’euros. Ainsi, le promoteur peut mener son projet a bien et vous pouvez espérer un rendement de 8 à 11% !

Des plateformes spécialisées comme Homunity mettent en relation des promoteurs et des particuliers. Les projets sont analysés très attentivement pour limiter le risque de défaut de remboursement. Nous mettons ainsi en avant Homunity car cette plateforme n’a subi aucun défaut, seulement des retards notamment dus à la crise récente. Néanmoins, nous ne pouvons qu’encourager à n’investir que dans des projets qui ont toutes les chances d’aboutir.

À noter que l’argent investi en crowdfunding immobilier est bloqué pendant toute la durée du projet, donc une année ou deux en moyenne. C’est pourquoi vous ne pouvez pas y investir une trop grosse partie de votre capital.

Les autres placements atypiques

Les cryptomonnaies : à manier avec prudence

Aujourd’hui, les cryptomonnaies sont en pleine explosion et se démocratisent de plus en plus. Le bitcoin, qui a pris 460% en seulement un an, a entraîné dans sa hausse un grand nombre de petites monnaies virtuelles. Ce placement n’est donc pas à négliger si vous avez un profil dynamique ou offensif.

Néanmoins, il est difficile de trouver dans quelle cryptomonnaie investir étant donné qu’elles sont très volatiles par nature. Nous vous conseillons de consulter notre guide des monnaies virtuelles avant de vous lancer. De plus, nous recommandons d’y placer 5% environ de son patrimoine, voire 10% pour les plus confiants, mais pas plus : n’investissez que de l’argent dont vous pourrez vous passer en cas de grosse baisse.

Les meilleurs courtiers pour investir en bitcoins et cryptomonnaies

Les meilleurs moyens d’investir dans les cryptomonnaies

Si vous croyez au fait que les cryptomonnaies vont prendre de plus en plus d’importance les années à venir, et que vous souhaitez vous placer sur le long terme, nous vous conseillons de lisser votre point d’entrée. C’est une technique que nous recommandons également en bourse : acheter de manière régulière le même nombre de titres, peu importe les prix, par exemple tous les mois ou toutes les semaines, pour que votre PRU (prix de revient unitaire) s’équilibre. Pour cela, le Plan Epargne Bitcoin, proposé par StackinSat, est idéal : cette fintech est spécialisée dans l’achat récurrent de bitcoins. Elle achète les Bitcoins à moindre frais et les transfère automatiquement sur votre porte-monnaie virtuel. Vous pouvez découvrir ici notre avis sur StackinSat.

Ainsi, même si vous achetez des fois à un prix élevé, au final, le prix de revient s’équilibrera. Au bout de quelques mois ou années, vous aurez mis de côté un joli pécul en Bitcoin, et soi le prix de cette cryptomonnaie aura augmenté, vous aurez en plus une belle plus-value !

Si vous ne souhaitez pas investir sur le long terme dans les cryptomonnaies, nous vous recommandons dans tous les cas de toujours fixer un ordre limite pour prendre vos plus-values quand vous en avez, ou un stop loss pour ne pas perdre trop, comme en bourse.